応用編対策特化:財務データ分析 | FP1級Wiki

財務データの分析は年金試算と同様に試験頻出の問題です。

そんなにトリッキーな問題も無く計算問題ばかり。

慣れてくれば安定して加点できる項目です。

ここでは過去問をさかのぼり、様々なパターンの出題に対応いたしました。

2019年度1月実施の過去問のデータを元に変化を加え、 あらゆるパターンに対応できるように解説していきます。

W社のデータを使って式を載せていきますので、 慣れてきたらご自身でX社の計算をしていただくのもいいかもしれません。

より学習を完全なものにするために10.株式投資の企業分析もご覧ください。

また、D分野22.決算書の分析から負債比率等の出題もありますので、そちらも併せて学習してください。

出題時は小数点以下第三位を四捨五入するので本ページでも同様にしています。

財務データ分析では、

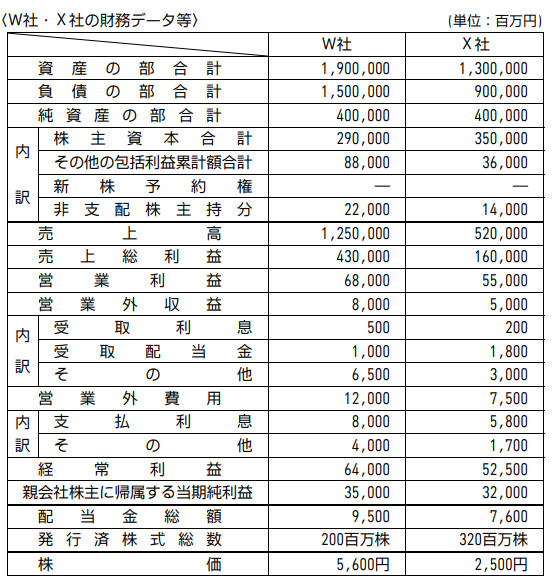

上記のような表が与えられ、そこから数字を抜き出して問に答えていくことになります。

PER(株価収益率)倍

株価÷1株当たりの純利益(EPS)

5,600÷(35,000÷200)=32倍

PBR(株価純資産倍率)倍

株価÷1株当たりの純資産(BPS)

※BPSとは純資産÷発行済株式数となっているのですが、

FP1級では純資産には詳しい内訳が与えられているので、

純資産の部分については自己資本として計算する必要があります。

(最近の出題ではどちらの計算方法でも正解となっています。)

自己資本の求め方は

純資産-新株予約権-非支配株主持分

もしくは、

株主資本合計+その他の包括利益累計額で求めます。

よって、

5,600÷((290,000+88,000)÷200)=2.96倍

ROA(使用総資本事業利益率)%

事業利益÷使用総資本×100

事業利益となるものは以下の3つですのですべて足します。

事業利益=営業利益+受取利息+受取配当金

(68,000+500+1000)÷1,900,000×100=3.66%

ROE(自己資本利益率)%

ROEには様々な求め方があります。

①ROE=当期純利益÷自己資本×100

※自己資本=純資産-新株予約権-非支配株主持分もしくは、自己資本=株主資本+その他の包括利益累計額で求める

35,000÷(290,000+88,000)×100=9.26%

②ROEを3指標に分解して求める方法(分解したそれぞれの式は下項目参照)

ROE=売上高純利益率×総資本(資産)回転率×財務レバレッジ

2.80×0.65789..×5.02645....=9.26%

ROEの3指標分解はそれぞれ単体でも使うことが多いです。おさえておきましょう。

③ROE=PBR÷PER(これはFP2級までで使うべきものです)

自己資本=純資産の関係の時のみこの式が使えます。1級試験ではイコールにならない事がほとんどです。

売上高純利益率(%)

当期純利益率÷売上高×100

35,000÷1,250,000×100=2.80%

総資本(資産)回転率(回)

売上高÷使用総資本(資産)

※使用総資本とは表の中では資産の部合計の事です

1,250,000÷1,900,000=0.66回

財務レバレッジ(倍)

使用総資本(資産)÷自己資本

※自己資本は、①純資産-新株予約権-非支配株主持分

もしくは、②株主資本+その他の包括利益累計額で求める

1,900,000÷(290,000÷88,000)=5.03倍

また、財務レバレッジは自己資本比率の逆数でもある。

自己資本比率=自己資本÷総資本×100=378,000÷1,900,000×100=19.89%

そのため、基礎編でROEを求める問題が出て、財務レバレッジが与えられていない場合、

売上高純利益率×総資本回転率÷自己資本比率でROEを求めることもできる。

配当性向(%)

純利益の中からどのくらい株主への配当金に回してくれているかの割合。

これが低い企業は内部留保が高いということになります。

配当性向というとどうしてもハイセイコーを思い出します。どうでもいいですが。

配当金÷税引後当期純利益×100

※税引後当期純利益はそのまま当期純利益を当ててください

9,500÷35,000×100=27.14%

サスティナブル成長率(%)

企業の内部留保を絡めた成長性を判断する尺度。私は「サスティ内部留保」と覚えています。

内部留保率は配当金の内部留保の割合のことなので、100%(つまり1)から配当性向を引くだけです。

ROE×内部留保率(1-配当性向)

9.26×(1-0.2714)=6.75%

インタレスト・カバレッジ・レシオ(倍)

カバレッジとは利息のこと。会社が借入金を支払っていく能力がどれくらいあるのかを判断する指標。レシオは倍率のことです。

インタレストカバレッジレシオ=事業利益※÷金融費用※

※金融費用=支払利息および割引料+社債利息

(問題では支払利息のみをそのまま当てはめています)

※事業利益=営業利益+受取利息+受取配当金

よって、 (68,000+500+1,000)÷8,000=8.69倍

定率成長モデル(円)

(期待利子率4.00%期待成長率1.50%の設定で、問題文に配当金額は実績値と同額とするという但し書きがある場合。)

定率成長モデル=一株当たりの配当金÷(期待利子率-期待成長率)

一株当たりの配当金(配当金総額÷発行済株式数)

9,500÷200÷(0.04-0.015)=1,900円

※期待成長率の部分を入れないとゼロ成長(定額配当)モデルの計算になります。

まとめ

FP1級応用編での財務データの問題でのポイントは、

とにかくどこから数字を拾ってくるかです。

そこをしっかり押さえれば、計算自体は単純です。

何度も繰り返して覚えてください。

外部リンク:きんざい(過去問公表ページ)

2021年05月01日 タグ:財務データ