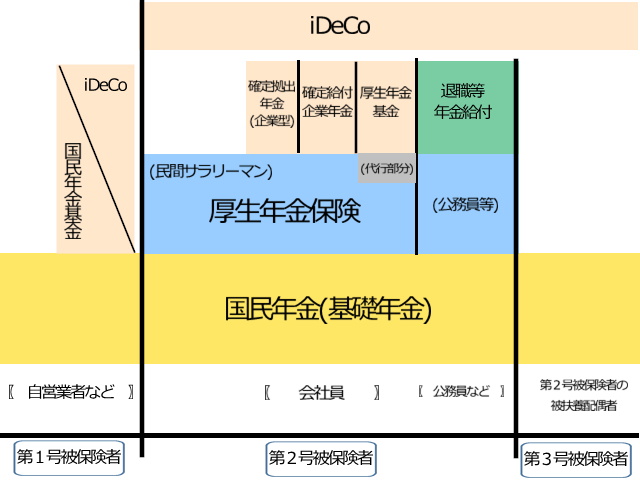

公的年金制度の全体像

日本の公的年金制度は3階建てです。国民強制加入である国民年金を1階部分として、サラリーマン、公務員が加入する厚生年金保険が2階部分。企業年金や確定拠出年金などの私的年金が3階部分となります。自営業などは国民年金基金が2階部分となります。

マクロ経済スライド

年金額は物価や賃金の変動に合わせて毎年見直しが行われる。

その際に現役世代の負担が過重にならないよう公平性を保つために増減の調整をするのがマクロ経済スライドです。

性格的には物価上昇よりも年金額の上昇を抑える機能がある。

キャリーオーバーなどもあり、急激に年金額が変化しないような装置も備えている。

導入しているのは国民年金、厚生年金のみで、確定拠出年金や国民年金基金などは含まれません。

付加年金なども対象外となります。

国民年金

国民皆年金とされており、自営業、サラリーマン、無職者、関係なくすべての国民に加入が義務付けられています。厚生年金加入者も基礎年金の保険料が含まれています。厳密には国籍を必要としないので外国の方でも加入が可能です。

加入被保険者の種類

| 第1号被保険者 | ・日本に住んでいる20歳以上60歳未満の人で、2号3号じゃない人 ・本人または世帯主が14日以内に住所地の役所、役場で加入手続する (↑健康保険は20日!いっしょに覚えておこう!) |

| 第2号被保険者 | ・民間会社員や公務員など厚生年金、共済の加入者 (65歳以上の被保険者、共済組合の組合員で、 老齢基礎・厚生年金、退職共済年金などの受給権がある人は除く) ・勤務先の事業主が5日以内に届出して加入 |

| 第3号被保険者 | ・厚生年金、共済組合に加入している第2号被保険者に扶養されている 20歳以上60歳未満の配偶者(年収が130万円未満の人) ・第3号被保険者に該当する場合は、14日以内に事業主を通じて届出。 |

| 任意加入被保険者 (第1号被保険者 と同等の扱い) | 1.日本国内に住所を有する20歳以上60歳未満の厚生年金、 共済年金などの老齢年金を受けられる人 2.20歳以上65歳未満で海外に住んでいる日本人 3.日本国内に住所を有する60歳以上65歳未満の人 4.65歳以上70歳未満の人(ただし、昭和40(1965)年4月1日以前生まれで、 老齢基礎年金を受けるための受給資格期間を満たせない人に限ります。) |

保険料

1カ月当たりの保険料は17,510円です(令和7年度)

2号3号はいっしょに引かれているので直接納付することはありません。

| 口座振替と 前納払込 | ・口座振替で割引が受けられる ・6ヶ月、1年、2年分を前納すると割引が受けられる (口座振替2年前納が最大割引(約4%)) ・2年分前納した場合は全額その年の社会保険料控除 とするか各年分に割り振るか選択できる。 |

| 納付期限 | ・納付期限は翌月末日 ・滞納した保険料は納付期限から2年を経過すると追納できなくなる。 (免除や猶予の場合は別です!下記参照) |

| 付加年金 | 月400円の付加保険料を納付すると付加年金が加算される。 ・200×納付月数=毎年の付加年金受給額 ・国民年金基金に加入するとそちらに含まれるので加入できなくなる。 |

保険料免除

保険料が免除されるのは、自動的に免除される法定免除(生活保護など)と、本人の申請による申請免除があります。

申請免除は対象となる所得の基準が設けられていて4分の1免除、半額免除、4分の3免除、全額免除がある。

保険料免除期間は、老齢基礎年金の受給資格期間として計算されますが、

年金額を計算する際は2分の1(平成24年度)となります。

(なお、平成21年3月までは、年金額を計算する際の国庫負担は3分の1相当でしたので、その時々で受給時の計算割合は変わります。)

免除された保険料は、10年前までさかのぼって追納することができます。

保険料猶予の各制度

学生納付特例制度

大学や専修学校等の学生で、本人の前年所得が一定以下の人に対し、在学期間中、保険料の納付を猶予する制度。

- 申請に基づき適用される(世帯主の所得は問いません)。なので申請しないで払っても構いません。

- この期間は年金の受給資格期間に算入されて未納扱いとはなりません。

- 追納がなされない限り年金額の計算には反映されません。10年間は追納が可能

- 加入者としての扱いになるので死亡時には遺族年金、障害発生時には障害年金の対象になる。

※3年度目以降に保険料を追納する場合には、承認を受けた当時の保険料額に経過期間に応じた加算額が上乗せされます。

申請先

- 住民登録をしている市(区)役所・町村役場の国民年金担当窓口校

- お近くの年金事務所

- 在学中の学校等(学生納付特例事務法人の指定校に限る)

納付猶予制度

50歳未満の第1号被保険者で、本人及び配偶者の前年所得が一定以下の人に対し、保険料の納付を猶予する制度

- 申請に基づき適用されます(世帯主の所得は問いません)

- この期間は、年金の受給資格期間に算入されて未納扱いとはなりません。

- 追納がなされない限り年金額の計算には反映されません。10年間は追納が可能

- 加入者としての扱いになるので死亡時には遺族年金、障害発生時には障害年金の対象になる。

国民年金の産前産後期間の保険料免除制度

国民年金の産前産後期間の保険料免除制度出産予定日又は出産日が属する月の前月から4か月間(多胎妊娠の場合は3か月前から6か月間)の国民年金保険料が免除されます。

※出産とは、妊娠85日(4か月)以上の出産をいいます。

(早産、死産、流産及び人工妊娠中絶された方を含みます。)

届出は市区町村。出産予定日の6か月前から届出できる。

この期間は保険料納付済期間となり、付加年金を収める期間としても利用できます。

追納について

それぞれ追納について、3年度目以降は承認を受けた当時の保険料額に経過期間に応じた加算額が上乗せされます

厚生年金保険

加入被保険者の種類

厚生年金保険の被保険者は以下の4種類

- 第1号厚生年金被保険者 第2~4号以外の被保険者

- 第2号厚生年金被保険者 国家公務員共済の被保険者

- 第3号厚生年金被保険者 地方公務員共済の被保険者

- 第4号厚生年金被保険者 私学学校教員共済の被保険者

適用事業所に勤める70歳未満の者は強制加入被保険者となる。短時間労働者の判断は健康保険と同じ。保険料は労使折半。

適用事業所以外に勤める70歳未満の者は任意単独被保険者として加入できる。保険料は労使折半となる。

老齢年金給付の受給権がない70歳以上の者は受給権を取得するまで高齢任意加入被保険者となることができる。

全額自己負担だが労使折半する事業所もある。

保険料

標準報酬月額と標準賞与額に一定の保険料率をかけて保険料が算定される。段階的に上がってきていたが現在は18.3%で固定されている(第4号については2027年度に18.3%となる)。産前産後休業、育児休業等の期間は、被保険者も事業主も保険料が免除されて納付済となる。

- 標準報酬月額は第1等級88,000円~第32等級650,000円。原則1年間固定。(健康保険とは異なる)

- 標準賞与額は1,000円未満切り捨てで1カ月上限150万で年3回までの支給が対象。(健康保険とは異なる)

厚生年金の産前産後休業期間中および育児休業期間中の保険料の免除

産前産後休業期間中および子が3歳に達するまでの育児休業期間中の保険料は、

事業主が申し出ることにより、被保険者負担分、事業主負担分ともに納付が免除される。

保険料が免除された期間は、年金額の計算に際しては保険料を納付した場合と同様に扱われる。

また、'22.10より2週間以上の短期の育児休業も免除対象になりました。

老齢基礎年金(給付)

受給資格

老齢基礎年金は原則65歳支給。支給すべき事由が発生した月の翌月から始まり、権利が消滅した月で終了する。

支払は偶数月で二カ月に一度。それぞれの前月の分までが支給される。

受給資格として、納付期間+免除期間+合算対象期間を合わせて10年以上必要になる。

| 保険料納付済期間 | 受給資格期間と基礎年金額に反映 ・1号被保険者および任意加入被保険者として全額納付した期間 ・産前産後保険料免除期間2号被保険者のうち 20~60歳未満の期間3号被保険者の期間 |

| 保険料免除期間 | 受給資格期間と一部年金額に反映 ・法定免除、全額免除、4分の3免除、半額免除、4分の1免除の期間は 一定の割合が年金額に反映される。 ・学生納付特例、納付猶予は追納しなければ年金額には反映されない |

| 合算対象期間 | 受給資格期間の対象だが年金額には反映されない期間 ・2号被保険者期間のうち20歳前および60歳以降の期間 ・海外在住者などで国民年金に任意加入できたのにしなかった期間※ |

年金額

40年間(480月)が満額となり、831,700円(令和7年度)となる。480月未満の場合は月割りで減額される。

(例:納付月数450月の場合) 831,700円×(450/480)=780,000(四捨五入)

保険料免除期間については、自己負担分と国費負担分とで細かく分けられる。

2009年3月以前は国費負担分が3分の1で2009年4月以降は2分の1なので、そこもしっかりと年金額に影響を与えることになる。

| 4分の1免除期間の場合 | 半額免除の期間の場合 | 4分の3免除期間の場合 | 全額免除期間 | |

| 2009年3月以前の免除期間 | 5/6月として計算 | 4/6月として計算 | 3/6月として計算 | 2/6月として計算 |

| 2009年4月以降の免除期間 | 7/8月として計算 | 6/8月として計算 | 5/8月として計算 | 4/8月として計算 |

付加年金

第1号被保険者を対象にした上乗せ年金。

- 月額400円の付加保険料を納めることで「200円×納付期間」分が年金額に上乗せされる。

- 基礎年金の繰り上げや繰り下げも同率で増減する。

- マクロ経済スライドの影響を受けない。

- 国民年金基金の加入者は納付できない。

振替加算

昔、3号さんに当たる人は国民年金の納付をする必要がありませんでした。ひとり1年金の制度が始まった際にその狭間となった人の年金額が少なくなったりしないように存在しているのが振替加算です。

以下の条件をすべて満たすものは老齢基礎年金に振替加算が加算される。

- 1966年4月1日以前に生まれた者

- 20年以上厚生年金保険に加入していた加給年金受給者の配偶者(加給年金は厚生年金に加算されるものです。後述)

- 自らが基礎年金受給者になった

振替加算はその者の生年月日に応じて金額が決められている。

振替加算は繰り上げ支給した場合でも先に受け取ることはできず、繰り下げしても増額はされない。

一度適用された振替加算は、その後離婚した場合でも生涯受給することができる(適用前に離婚してはダメ)。

老齢厚生年金(給付)

受給資格

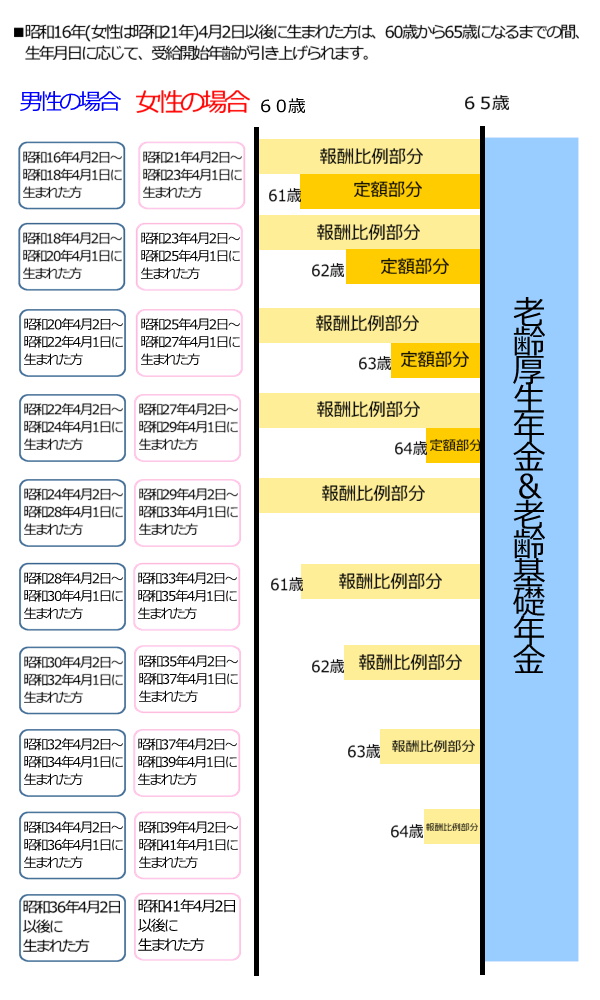

老齢厚生年金は60歳代前半に支給される「特別支給の老齢厚生年金」と65歳から支給される「老齢厚生年金」とで支給の要件が異なる。

| 特別支給の老齢厚生年金 | ・老齢基礎年金の受給資格を満たしていること ・1年以上被保険者期間があること ・生年月日で受給開始年齢が異なる (以下の表のとおり)日本年金機構より |

| 老齢厚生年金 | ・老齢基礎年金の受給資格を満たしていること ・65歳以上であること ・1ヶ月以上被保険者期間があること |

支給開始年齢の特例

障害者の特例

以下の条件を満たすと老齢厚生年金の定額部分がもらえるようになります。

- 特別支給の老齢厚生年金の受給権を有していること

- 厚生年金保険法に定める3級以上の障害状態にあること

- 厚生年金保険被保険者資格を喪失していること

つまり、障害3級以上になると特別支給年金の受給年齢で定額部分も受取りが開始できるようになります。

加給年金対象者の場合は加給年金も支給開始となります。年金が早く受け取れるだけの制度ですので非課税ではありません。

長期加入者の特例(44年特例)

44年以上(※1)、厚生年金保険に加入している者が報酬比例部分の受給年齢に達した際に、

退職などで加入被保険者でなくなれば、いっしょに定額部分も受け取れる特例です。

この場合、被保険者でなくなった月の翌月分から定額部分を受け取ることができる。

(※1) 厚生年金保険の被保険者期間は、

- 日本年金機構の管理する厚生年金保険被保険者期間

- 公務員共済組合に加入している厚生年金保険被保険者期間

- 私学共済に加入している被保険者期間

のいずれか1つの期間だけで44年以上ある場合に限る(それぞれの期間は合算しない)。

- 長期加入者の特例で定額部分が発生した後、厚生年金保険に加入し被保険者となった場合、定額部分(加給年金額を含む)の支払いは停止する。

- 受給者が退職後、事業所が被保険者資格喪失届を年金事務所に提出することで長期加入者の特例に該当する手続きも併せて行われる。

老齢厚生年金の年金額

老齢厚生年金は報酬比例部分、定額部分、経過的加算、加給年金などで構成される。

特別支給の報酬比例や定額部分は報酬比例部分と老齢基礎年金に移行する事となります。

報酬比例部分

在職中の給料に比例して計算される。平均標準報酬月額と平均標準報酬額に分かれる。それぞれある場合は合計する。

平均標準報酬月額(2003年3月以前の標準報酬月額に再評価率を掛けて平均したもの)

計算式:2003年3月以前の月数×(7.125/1,000)×平均標準報酬月額=報酬比例部分①

平均標準報酬額(2003年4月以後の標準報酬月額と標準賞与額に再評価率を掛けた総額を被保険者期間の月数で割ったもの)

計算式:2003年4月以後の月数×(5.481/1000)×平均標準報酬額=報酬比例部分②

定額部分

定額部分は上記の表のオレンジの部分で、基礎年金部分を先に受け取れる方のみです。

〇〇〇〇円×被保険者の月数(昭和21年度生以降は480月上限)=定額部分

(〇〇〇〇円の部分は毎年見直される)

この部分は65歳になると基礎年金が支給されるようになるので、支給が停止されたり、基礎年金の額が少ない方は経過的加算として差額が支給されたりします。

<標準報酬月額・標準賞与額とは>

健康保険・厚生年金保険では、被保険者が事業主からもらう月給などを切りよく区分した標準報酬月額と、税引前の賞与総額から千円未満を切り捨てた標準賞与額(健康保険は年度の累計額573万円、厚生年金保険は1ヶ月あたり150万円が上限)を設定し、保険料の額や保険給付の額を計算する。

健康保険制度の標準報酬月額は、健康保険は第1級の58,000円から第50級の139万円までの全50等級に区分されています。また、健康保険の場合、標準報酬月額の上限該当者が、3月31日現在で全被保険者の1.5%を超えたときは、政令でその年の9月1日から一定範囲で標準報酬月額の上限を改定することができる。

経過的加算

上記の表の定額部分の受給者が、65歳になり基礎年金に移行した際に、その差額を補うために生まれたのが経過的加算です。

「経過的加算」という名目上、定額部分の受給者がいなくなるころには消滅するべきと思うのですが、なぜか受給者以外も対象のため存続しています。

また、20~60歳間の国民年金の加入期間が480月より少ない人が、

60歳以後も雇用を継続することでその差額を埋めることが可能になっています。

FP試験的には1級の応用編、必ず毎回出題される「年金額試算」で登場する必須科目です。

〇〇〇〇円×被保険者の月数(480月上限)-基礎年金満額×(20~60歳未満の厚生年金の被保険者期間の月数÷480月)=経過的加算額

(〇〇〇〇円の部分は毎年見直される。赤字の部分は試験では表示されない部分)

加給年金

加給年金は65歳になったときに自分に養う者がいると加算されるものです。

加給年金はFP試験1級応用編「年金額試算」で重要なポイントとなります。

応用編対策として支払いの条件はしっかり覚えておきましょう。

- 厚生年金の被保険者期間が20年以上あること

- 定額部分の支給がある人(1961年4月1日生まで)はその年齢から加算。 他は65歳から加算。

- 受給権が発生した時点で以下の条件に当てはまる者がいること。

| 配偶者※ | ・65歳未満であること(65歳になると自分の年金が始まるから) ・配偶者自身に20年以上加入の厚生年金の受給権が発生していないこと。あるいは障害年金。 |

| 子 | ・18歳の年度までの子 ・20歳未満の障害1~2級の子 |

| 生計維持 | 将来5年以上にわたって年収850万円以上にならないこと |

加算金額は配偶者、こども1人目2人目、3人目以降、すべてその年の遺族年金の加算額と基本的には同じです。

また、配偶者ついては配偶者特別加算が別に加わります(若い人の方が大きく加算する)。

※条件の配偶者が自身の年金を繰上げ受給した場合でも支給されます。

外部リンク:日本年金機構

それでは過去問を解いてみましょう。2019年5月試験 学科 問4

国民年金保険料に関する次の記述のうち、最も適切なものはどれか。

- 国民年金の第1号被保険者が障害基礎年金または遺族基礎年金の支給を受けている場合や、生活保護法による生活扶助を受けている場合は、所定の届出をすることにより、国民年金保険料の納付が当然に免除される。

- 国民年金の第1号被保険者が保険料納付猶予制度(国民年金の保険料の免除の特例)の適用を受けるためには、当該被保険者が30歳未満であり、かつ、被保険者本人および配偶者の所得金額が一定額以下である必要がある。

- 免除を受けた2017年度の国民年金保険料を2021年度中に追納する場合、その金額は、2017年度当時の保険料額に、追納までの経過期間に応じた加算額が上乗せされた額となる。

- 国民年金の第1号被保険者が、時効により国民年金保険料を納付することができない保険料未納期間を有する場合、厚生労働大臣の承認を受けることにより、当該承認の日の属する月前5年以内の期間に係る保険料に限り、後納することができる。

.

.

.

解答

3

1は、遺族年金が含まれちゃってるので✕です。

2は、30歳って若すぎます。

4は、追納10年ですね。

3が適切となるのですが、マイナーな問題。重箱の隅です。