ポートフォリオ効果|FP1級Wiki

ポートフォリオを使用してリスク回避を行う(ポートフォリオ効果を狙う)には組み入れる証券同士の互いの値の動き方がどうか。似た動きをするか違う動きをするか。その相関関係が重要となってきます。ここで学ぶのは相関係数や共分散です。まだ数学のお勉強が続きます。頑張っていきましょう。

相関係数

相関係数とポートフォリオ効果

2つの証券等の値動きの相関関係(関連性)の強さを表したもの。ー1から1までの数値で表される。プラスに大きければ同じ方向への関連性が強く、マイナスに大きければ逆方向への関連性が強いということで、ゼロはまったく関連性が無い、互いに影響を与えない存在ということになる。

| 相関係数=1 | 相関係数が1となると「正の完全相関」と呼ばれ、2つの証券は全く同じ動きをする。ポートフォリオ効果は全くない。シンクロ率100%。 |

| 0<相関係数<1 | 相関係数1ほど同じ動きではないがプラスのときにはもう一方もプラスの動きをする。「正の相関」という。一応友達みたいな。 |

| ー1<相関係数<0 | 相関係数ー1ほど同じ動きではないがプラスの時にはもう一方はマイナスの動きをする。「負の相関」という。相手チームの1人とか。 |

| 相関係数=ー1 | 2つの証券がまったく逆の動きをする「負の完全相関」。ポートフォリオ効果が最大になる。シーソーの相手ですね。天秤とか。 |

| 相関係数=0 | 証券同士がまったく関係のない動きをする。無相関。もうこうなると他人ですね。 |

リスクの高い証券を組み合わせても、相関係数や投資比率によって、ポートフォリオ全体のリスクを下げることが可能となる。

共分散

分散がひとつの証券の収益のバラつきを測るものでしたが、共分散は2資産間の収益のバラつきの関連性を測るものとして使用する。

2資産間相互の収益率の連動性を測る場合、共分散と標準偏差を使った相関係数によることが一般的です。

相関係数=証券AとBの共分散÷(Aの標準偏差×Bの標準偏差)

また、前出の証券Aと証券Bを例にして解説します。

Q.下記の場合の共分散と相関係数を求める。

| 生起確率 | 証券Aの予想収益率 | 証券Bの予想収益率 | |

|---|---|---|---|

| 好況になる | 30% | 10% | ▲5% |

| 普通 | 50% | 5% | 3% |

| 不況になる | 20% | ▲5% | 7% |

| 期待収益率 | 4.5% | 1.4% | |

| 標準偏差 | 5.22% | 4.45% |

共分散

(10%ー4.5%)×(▲5%ー1.4%)×0.3+(5%ー4.5%)×(3%ー1.4%)×0.5+(▲5%-4.5%)×(7%-1.4%)×0.2=▲20.80%

相関係数

▲20.80÷(5.22×4.45)=▲0.8954

このようになる。「負の相関」になっていますので、ポートフォリオ効果が高い組み合わせと言えますね。

共分散や相関係数を用いたポートフォリオのリスク

共分散を用いた標準偏差

2資産で構成されるポートフォリオの分散や標準偏差は、各資産の共分散からも求めることができる。

証券AとBの2資産ポートフォリオの分散=Aの配分割合²×Aの標準偏差²+Bの配分割合²×Bの標準偏差²+2×Aの割合×Bの割合×AとBの共分散

下記を例に解説する。

- 共分散は▲20.80とする。

- 資産の配分割合は7:3とする。

| 標準偏差 | |

|---|---|

| 証券A | 5.22% |

| 証券B | 4.45% |

ポートフォリオの分散

0.7²×5.22²+0.3²×4.45²+2×0.7×0.3×▲20.80=6.40

ポートフォリオの標準偏差

√6.40=2.53%

よって、この2証券の組み合わせで作ったポートフォリオの標準偏差は2.53%ということになる。

相関係数を用いた標準偏差

2資産で構成されるポートフォリオの分散や標準偏差は、各資産の相関係数からも求めることができる。

証券AとBの2資産ポートフォリオの分散=Aの配分割合²×Aの標準偏差²+Bの配分割合²×Bの標準偏差²+2×Aの割合×Bの割合×Aの標準偏差×Bの標準偏差×相関係数

ポートフォリオの分散

0.7²×5.22²+0.3²×4.45²+2×0.7×0.3×5.22×4.45×▲0.8954=6.40

つまり、赤フォントにした「標準偏差A×標準偏差B×相関係数」で共分散になるということですね。

ポートフォリオの標準偏差

√6.40=2.53%

以上です。この数値を用いてポートフォリオ効果が高い組み合わせを算出していくのです!!

時間加重収益率(ポートフォリオ運用)

ポートフォリオの評価手法。これを使うと入出金を抜きにした純粋な運用評価ができます。FP試験では2~3年くらいの運用期間での収益率を求める問題が出ます。

| 当初 | 第1期末 | 第2期末 | |

| 時価総額 | 100万円 | 120万円 | 80万円 |

| 資金引出額 | ー | 20万円 | ー |

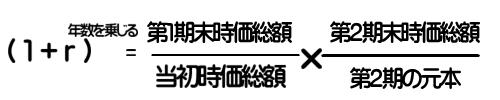

rを時間加重収益率として、次の式で計算します。

「年数を乗じる」の部分は例題では2年間なので2乗です。この問題では第1期末で20万儲かった時にその20万を引き出しているので第2期の元本は100万です。

(1+r)²=(120÷100)×(80÷100)

1+r=√0.96

r=0.98-1

r=-0.02

例題の時間加重収益率は-2%となります。

外部リンク:金融庁

それでは過去問を解いてみましょう。2021年9月試験 学科 問22

下記の〈A資産とB資産の期待収益率・標準偏差・共分散〉から算出されるA資産とB資産の相関係数として、次のうち最も適切なものはどれか。なお、計算結果は小数点以下第3位を四捨五入すること。

<A資産とB資産の期待収益率・標準偏差・共分散>

| 期待収益率 | 標準偏差 | |

|---|---|---|

| A資産 | 6.00% | 12.00% |

| B資産 | 8.00% | 11.00% |

| A資産とB資産の共分散 |

|---|

| -70.00 |

- -0.44

- -0.53

- 0.44

- 0.53

.

.

.

解答

2

相関係数=証券AとBの共分散÷(Aの標準偏差×Bの標準偏差)

=-70.00÷(12.00%×11.00%)

=-70.00÷132

=-0.53

相関係数や共分散については、

応用編対策ページも併せて学習してください。

08.ポートフォリオ(期待収益率・標準偏差)